利率期权交易员们近日加大对美联储本月即将降息50个基点的押注力度,这反映出越来越多的人猜测美联储政策制定者们将采取激进的降息行动,以防止美国经济进一步放缓。与隔夜担保融资利率(SOFR)挂钩的期权交易显示,在美联储政策会议宣布前五日,即9月13日到期的许多看涨合约中,未平仓合约或交易员们持有的头寸数量激增,反映出越来越多交易员用真金白银押注美联储将降息50个基点提振美国疲软的劳动力市场以及经济增速。

配资的灵活性为投资者提供了更多选择。投资者可根据自身资金情况和投资策略,灵活调整配资比例。小额资金也能撬动更大的投资空间,提高投资收益率。

如果周五的非农就业数据报告以及下周的消费者价格指(即CPI数据)数显示美国劳动力市场和通货膨胀率降温到足以证明更快速宽松政策的合理性,那么这些交易员的鸽派押注立场将得到回报。目前,掉期合约显示,美联储本月降息50个基点的可能性约为三分之一。

“劳动力市场已经明显放缓,现在正在引起美联储注意。”来自摩根大通资产管理部门的投资组合经理普里亚·米斯拉表示。“鉴于联邦基金利率为5.25-5.5%,经济正在放缓,货币政策与经济之间的滞后时间众所周知是漫长且可变的,我认为降息50个基点的可能性非常大。”

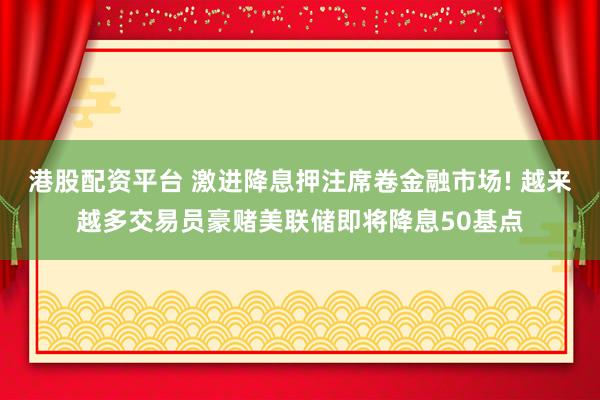

期权堆积——尽管价格走势平稳,但期权未平仓合约数量激增

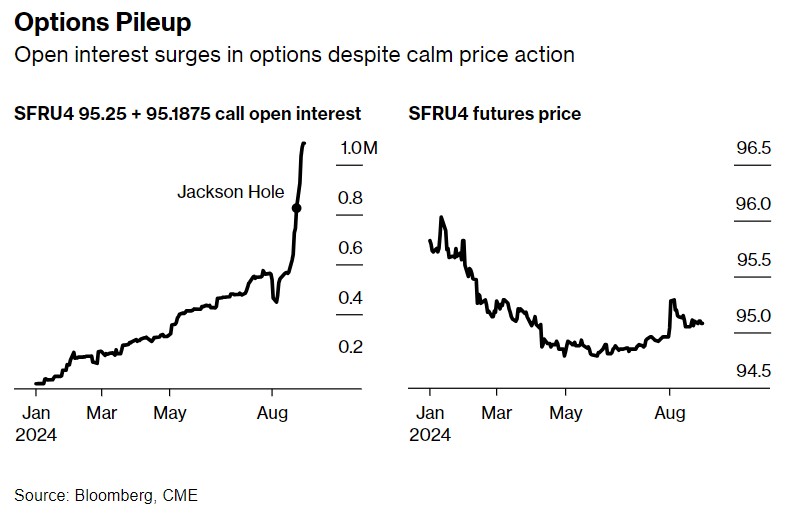

债券市场强劲反弹,推动10年期美国国债收益率回到上个月的低点,当时美国非农就业增长意外疲软,以及超预期上行的失业率引发了人们对美国正走向衰退的担忧。摩根大通的最新调查发现,客户们加大了对美国国债市场的看涨押注,并削减了空头头寸。

经济学家们普遍预测,周五的非农就业数据将显示,8月份新增就业岗位数量略有反弹,达到约16.5万个,足以降低失业率,但仍然远不及今年早些时候的强劲增长步伐。

在新冠疫情爆发、信贷危机以及互联网泡沫破灭之后,美联储曾一次性将利率下调50个基点或更多来提振经济。然而,随着经济仍在增长,即使在最近下跌之后,股价也未远低于今年的峰值水平,现在美联储对于这种仓促降息的需求似乎不那么明确。

但在美联储主席杰罗姆·鲍威尔于杰克逊霍尔全球央行年会发表鸽派讲话后,押注于这一举措的期权交易加速,当时一些人认为他的讲话为这一举措敞开了大门。鲍威尔本人在不到20分钟的演讲中,可谓发表美联储官方对于降息最明确信号,不仅正式提及“货币政策调整的时机已经到来”,暗示美联储降息周期即将到来,而且通过各种措辞暗示,美联储未来主要工作既要避免经济衰退,也要保证经济软着陆。

毋庸置疑的是,交易员们最近有因激进地押注美联储降息路径而遭受损失的历史,因此许多人仍然意识到风险。例如,在2023年底,债券市场因预期美联储降息周期将于今年年初开始以及降息幅度可能高达150个基点而强劲反弹,但当美国经济表现出惊人的强劲势头时,这些涨幅一度全部被抹除。

“整体而言,市场对9月首次降息25个基点还是50个基点存在巨大分歧。”来自野村证券国际的美国利率策略主管乔纳森·科恩表示。“这几乎完全取决于就业市场的数据,”“如果失业率和裁员人数达到某些门槛,那么50个基点降息幅度绝对是可行的。”

以下是利率市场最新头寸指标的整体概述:

摩根大通调查

摩根大通最新调查数据显示,在截至9月3日的一周内,美国国债多头头寸的增加和空头头寸的减少使摩根大通客户的净多头头寸增加了7个百分点。

摩根大通国债全客户仓位调查——客户彻底多头上涨至自去年12月以来的最高水平

彻底多头头寸则跃升至两周以来的最高水平,这些国债押注数据都反映出摩根大通国债客户对于美联储降息押注升温,豪赌美联储今年可能降息100个基点——即9-12月会议中其中一次会议有望宣布降息50个基点。

越来越多交易员瞄准首次降息50个基点

期权未平仓合约的每周波动继续受到9月多个看涨期权累积的推动,这些看涨期权将在9月18日的政策会议上受益于美联储降息50个基点。周二,随着熟悉的看涨期权价差结构和condor 结构被买入,这一势头得以延续,而未平仓合约则显示为新的风险。

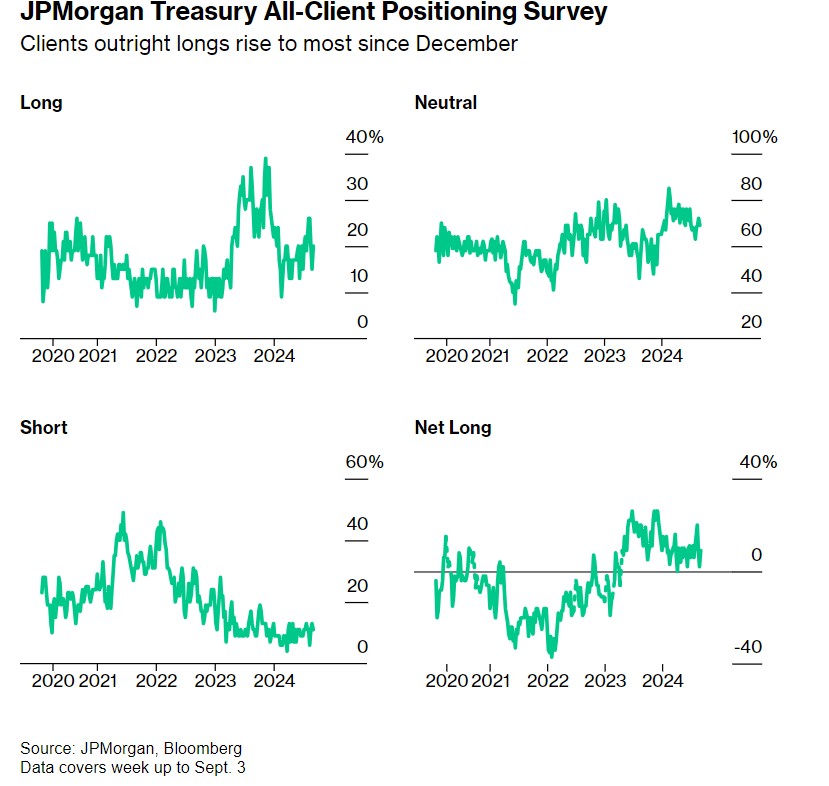

最活跃的SOFR期权行使——SOFR期权行权每周净变化前5名与后5名

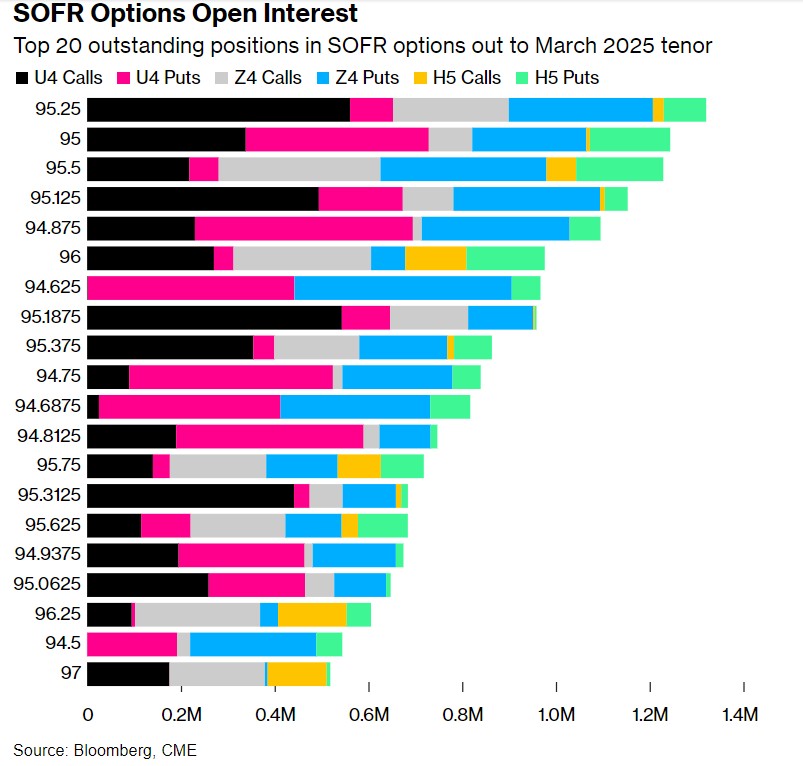

根据市场押注的结构,尤其是大量的看涨期权头寸集中在95-95.5点位区间,可以看出交易员们在押注未来利率的大幅下降趋势。这些头寸表明,交易员们预计到2024年9月的美联储会议上,降息50个基点的可能性越来越大。

上述提到的“call spread”和“condor”结构的买入进一步支持了这一预期。这些结构策略通常用于在预期市场变化较大时进行风险管理,尤其是在预期大幅降息的情况下,这些策略能够为投资者提供在利率下降时的潜在获利机会。

SOFR期权热图

在2025年3月之前到期的SOFR期权中,由于周五即将到来的非农就业数据与失业率数据、下周的CPI数据以及美联储会议之前的潜在风险事件,看涨期权点位保持在95左右。在过去的几个交易日中,围绕9月期权的多种上行对冲的需求明显激增,意味着50个基点的激进降息押注在升温。

SOFR 期权未平仓合约——截至2025年3月期限的SOFR期权前20未平仓头寸

以上图表提供了SOFR期权的未平仓头寸分布,展示了不同到期月份期权的整体未平仓情况。从图中可以看出,绝大多数的未平仓头寸集中在95到95.5的行权价附近,这也是押注美联储降息50个基点的行权价格区间,是对未来降息50个基点的间接反映。这意味着,如果美联储采取降息高达50个基点甚至以上的激进宽松政策,这些看涨期权将变得非常有价值。

这些SOFR期权数据显示出,市场正在积极为美联储可能的激进降息——即9月降息50个基点做准备。未平仓头寸的变化和集中度表明投资者对利率下降有着强烈的预期,并正在通过期权市场采取相应的策略进行布局。

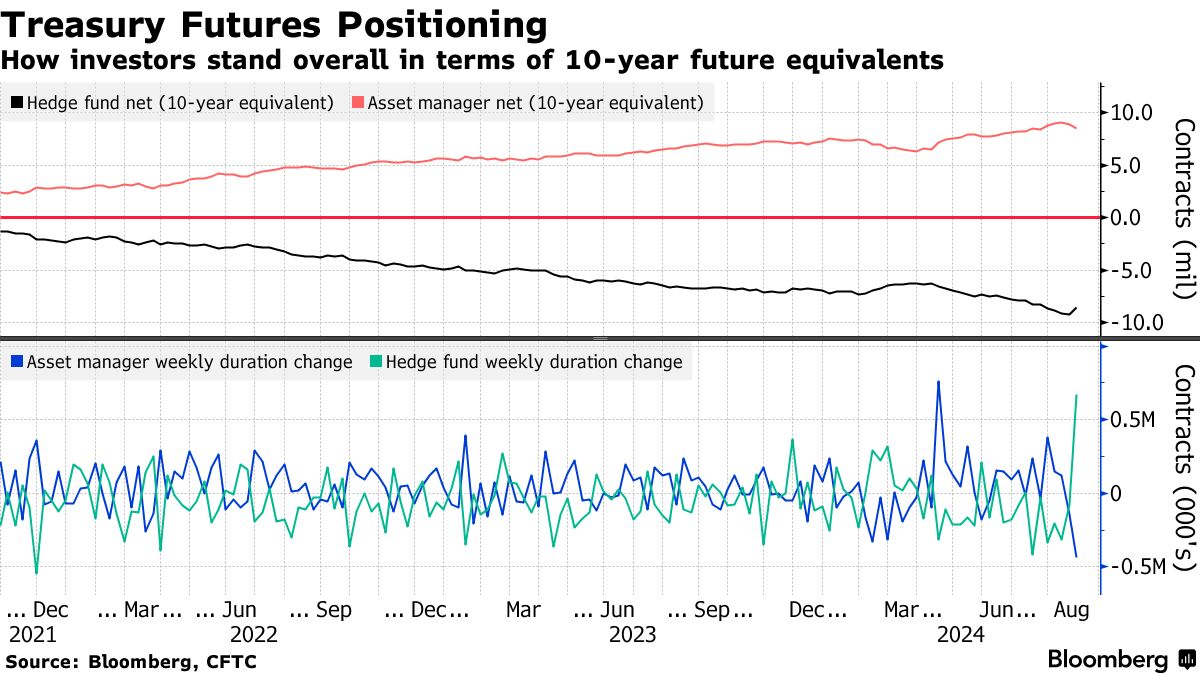

期货市场中的仓位波动

美国商品期货交易委员会(CFCT)的统计数据显示,截至8月27日的一周内,资产管理公司和杠杆型对冲基金公司的美国国债期货出现大幅仓位变化。资产管理公司们默契地持续解除净久期多头头寸,清算相当于约43.5万张10年期美国国债期货合约等价物。杠杆型对冲基金则采取了另一种交易方式,在整个strip的净空头头寸中覆盖了约67万张10年期美国国债期货合约。

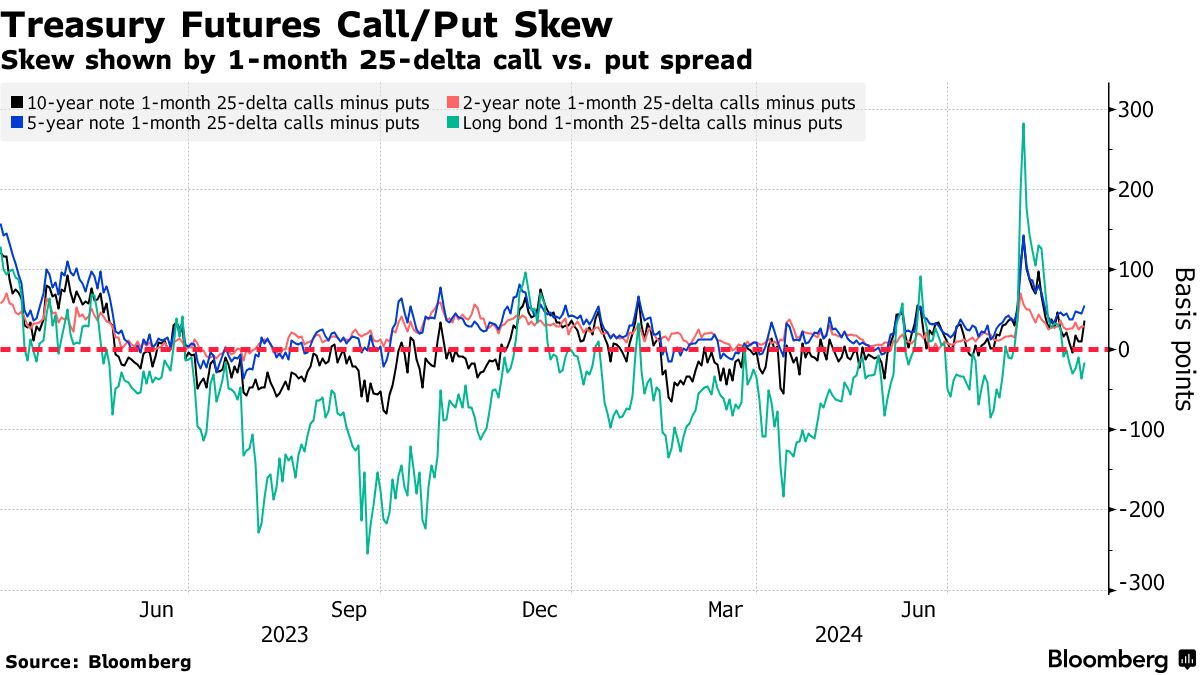

风险偏好回归中性

在几周前因交易员们寻求市场持续上涨而出现高比例看涨溢价后,过去一周内,为对冲市场风险而支付的溢价在期限上保持接近中性。近期国债期权的交易中,有一名买家购买了10年期国债的看跌期权,目标收益率是9月20日前达到4%左右,为此支付了高达700万美元的期权费。

这意味着该买家预期债券价格下跌(即收益率上升),因此对看跌期权的溢价感兴趣。如果该买家认为10年期国债收益率将上升到4%,这暗示这位买家对美国通胀数据、经济表现或美联储政策相比于押注50基点降息幅度的交易员们有完全不同的预期。这位买家的行为似乎更多是在押注美联储不会进行激进降息,或市场对未来降息的预期将减弱,甚至美联储可能长期保持更高的利率水平。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069港股配资平台